新股评级:HPC HOLDINGS LIMITED 具有成长性的新加坡建筑工程承包商

2023-11-26 厂房升降货梯

产品内容介绍

原标题:新股评级:HPC HOLDINGS LIMITED 具有成长性的新加坡建筑工程承包商

HPC HOLDINGS LIMITED是向新加坡公营及私营部门提供建筑工程的总承包商及分包商,在新加坡参与工业、物流及仓库、基础设施、住宅及商业建筑项目。总承包商工程主要涉及商业及工业楼宇的设计及建造项目,如物流及仓库设施、工厂、办公室、车间及停车场以及养老院。分包商工程,如改造组屋及建设地铁站、学校、工厂及公路。

HPC HOLDINGS LIMITED是新加坡建筑工程的总承包商及分包商,了解新加坡建筑工程行业有助于预测公司未来发展状况、收入预测。

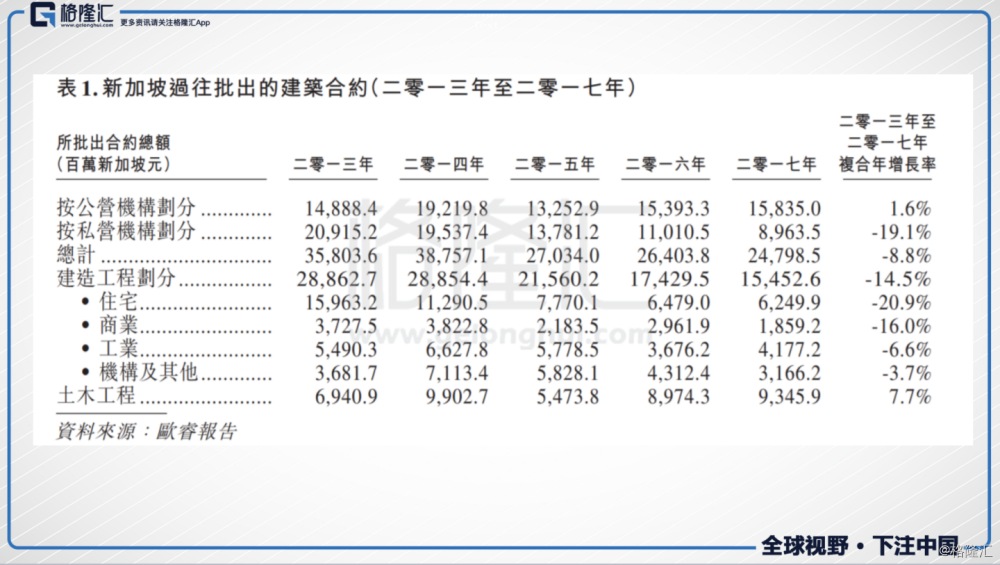

建筑业一直是新加坡经济的重要支柱之一,占2017年名义国内生产总值4.0%。2013年-2016年建筑业合约持稳定增长至203亿新加坡元,但到2017年收缩12.2%至178亿新加坡元,即整个回顾期的复合年增长仅为0.9%。

细分到公营与私营机构看,公营2013年-2017年复合增长率是1.6%,而私营机构则下降19.1%。因此建筑业生产值下降主要因为私营机构需求下降。私营机构生产值疲软主要输因为新加坡私人物业市场楼市遏抑施仍然生效。

2018年至2020年,新加坡建筑需求将回暖,公营部门复合增长率为1.3%,私营部门年复合增长率为5.7%。

预料新加坡的总建筑需求将于二零一八年增至310亿新加坡元。就公营部门而言,预期基建的土木工程项目将继续是未来整体建筑需求的主要增长推动因素,预料占二零一八年公营部门建筑需求51.6%。

就私营部门而言,预期住宅分部将继续是建筑需求的最大贡献者,占二零一八年私营 部门总需求的30.0%。

一般建造工程行业中,按照2017年营收计算,HPC Builders在新加坡排名第15位,所占市场占有率为0.6%,在1,560名承包商公司中,公司市场地位凸显。

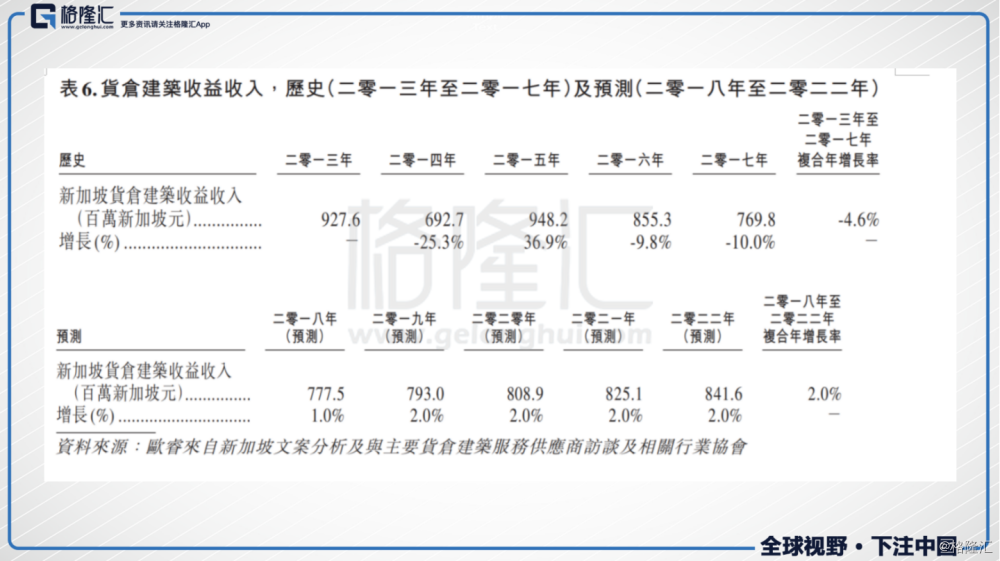

2013年至2017年,货仓建筑收益收入按复合年增长率4.6%下跌,但按照目前的合同量,16项项目预期于二零一八年竣工及七项项目预期于二零一九年竣工。所以预测货仓建筑收益收入按复合年增长率2.0%增长至二零二二年达841.6百万新加坡元。

货仓建筑工程行业,按照2017年收入计算,公司以15.2%的市场占有率占据新加坡市场第一位,公司在市场较有竞争力。

HPC是一家有15年经营历史的新加坡公司。企业主要作为总承包商,向私营部门提供以仓库为主的一般建造工程服务。公司在新加坡建造工程市场占有率约为0.7%,排名第19;在仓库建设工程市场占有率约为17.7%,排名第1。

公司业务按以总承包商为主,总承包占94.6%,分包占5.4%。从公私营部门看,业务大多数来源于私营部门,私营占72.2%。从建筑类型看,大多数来源于一般建造工程,占96.4%。从具体业务类型看,大多数来源于于仓库业务,占80.8%。

2016年,公司收购DHC Construction的100%股本,DHC Construction在新加坡主要是做建造工程业务,并主要获委聘为建筑项目的分包商,包括一般建造工程及土木工程。DHC Construction与HPC Builders紧密合作,而HPC Builders专门作为提供一般建造及土木工程的总承包商。

收购完成后,HPC Builders及DHC Construction均能分享业务职能及其他资源,节省更多成本,另外DHC Construction主要是做提供的分包工程的毛利率及纯利率较高,收购后提高了公司的整体利润率,同时,收购增加了公司于新加坡建筑行业占有率。

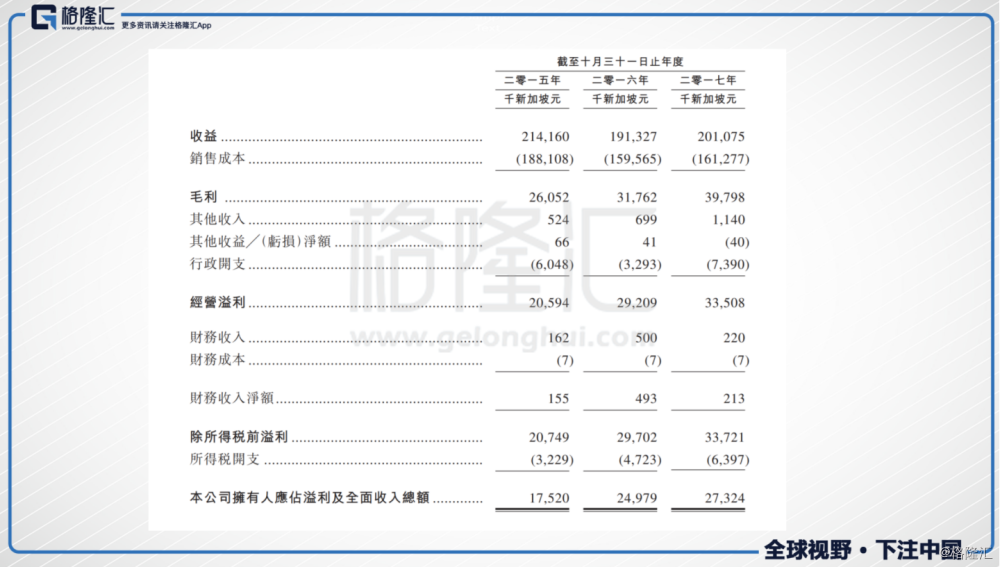

2015年、2016年及2017年公司是收入分别为新加坡元2.14亿、1.91亿及2.01亿。净利润为新加坡元0.18亿元、0.25亿元、0.27亿元,净利润稳定增长,年复合增长率为14.47%。

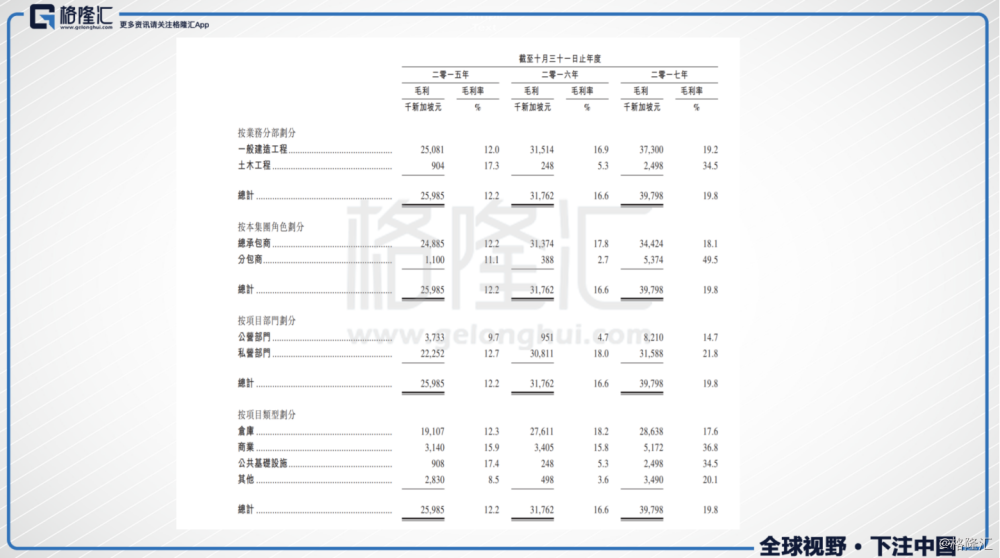

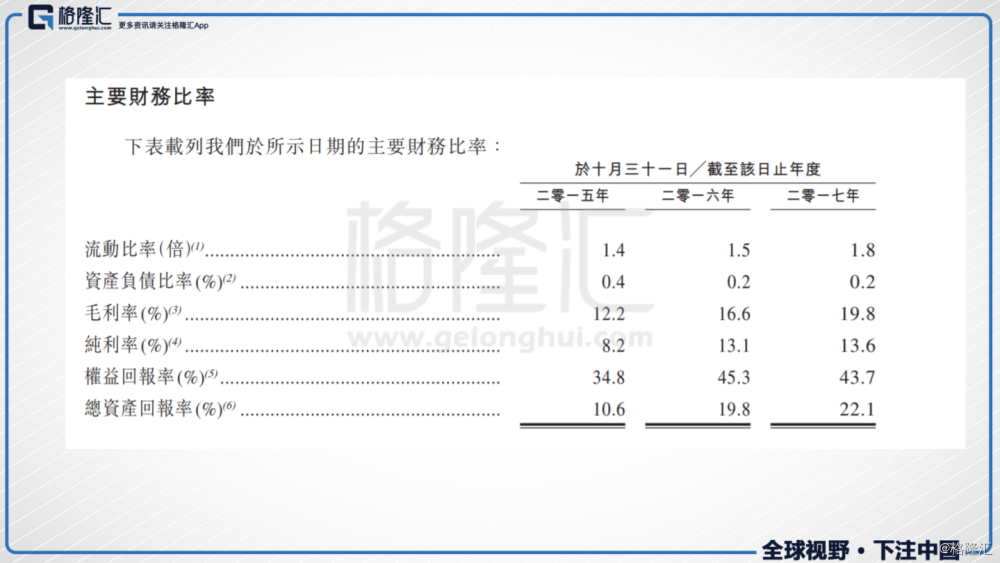

公司历年毛利率一直增长。2015年、2016年及2017年的毛利率分别是12.2%、16.6%、19.8%。大多数的毛利均来自一般建造工程、总承包商工程、私营部门工程及仓库项目。

2016年毛利率增长主要由于公司提前完成一个主要私营部门一般建造工程建设项目,节省了大量成本。2017年毛利率大幅度增长主要由于期内收购毛利率较高的DHC Construction。

现金及现金等价物方面,2015年、2016年及2017年现金及等价物分别是约6,390万、4,140万及2,780万新加坡元。2016年的减少是由于于经营活动所得现金流减少、收购物业作出预 付款项及支付股息,2017年的减少是由于支付股息。然而公司现金状况良好,足够公司正常运营。

3)公司或与客户、分包商、供应商或其他第三方有争议以及可能有来自客户、分包 商、供应商或其他第三方的申索。;

4)估计建筑时间及成本厘定竞标价,当中可能由于成本超支及 ╱或其他相关建筑风险偏离所涉及实际时间及成本。;

以发售价为每股0.44港元计算(发售价范围的中位数),扣除包销费用及股份发售应付的开支后,股份发售所得款项净额将约为120.5百万港元,用途如下:

1) 约78.3百万港元(所得款项净额约65%)将用于公司2018年及及往后可能承建的在建及未来项目的初步资本投入,包括与采购原材料 及委聘分包商有关者,以发展及扩大我们的总承包建筑业务,尤其是关于货仓建 筑及私营及公营部门项目。

2) 约24.1万港元(所得款项净额约20%)或将用于购买移动式起重机、挖掘机、混凝土固定式泵、滚筒式压实机、动力浮式机、吊臂升降机和剪叉 式升降机等设施和设备

3) 约6.0万港元(所得款项净额约5%)将用作人才招聘及培训以及劳动力扩充。

发行完成后,HPC HOLDINGS LIMITED新的总股本将为16亿股,按招股价0.40-0.48港元计算,公司的市值约为6.4-7.68亿港元。公司2017财年净利润为新加坡币0.27亿元,加上之前扣去的上市费用新加坡元279 万元,调整后净利润为新加坡元0.30亿元。算得静态PE为3.6-4.3倍。

按照公司净利润14%的年复合增长率,预计2018年净利润达0.34新加坡元,PE为3.1-3.8倍。

在港股中,主要是做新加坡一般建造工程、总承包商工程、私营部门工程及仓库项目的公司并不常见,因此可用负责香港本地建造工程的上市公司作对比。

建联集团(,主要为公营及私营机构提供楼宇相关之承造服务,在香港及澳门从事公营及私营机构之上盖建筑工程及地基打桩工程。目前市值8.57亿,与上市后的HPC市值相近。公司目前动态PE为4.85倍,PB为0.53倍,HPC的估值略低于建联集团。

正利控股(3728.hk),从事香港上盖建造工程服务、底层结构建筑工程服务,包括拆除及临时围墙、场地平整及地基工程,包括拆除及临时围墙、场地平整及地基工程住宅及商业楼宇。该公司目前的市值4.15亿元,动态PE为15.45倍,PB为5倍,估值均高于HPC。

另一家香港建筑公司进阶发展(1667.HK),是香港总承建商及分包商,提供楼宇建造服务;改建、加建、装修工程及楼宇服务;及维修及修复有历史性楼宇。公司的总市值与HKE Holdings Limited相仿,为3.52亿元,动态PE为39.53倍,PB为2.35倍,均高于将要IPO 的HPC Holdings Limited。

最后在选一家刚在香港IPO的新加坡医疗保健行业专业承建商,HKE Holdings Limited(01726.hk),该企业主要为新加坡的医院及诊所提供综合设计及建筑服务。同时,公司也从事提供维护及其他服务,以及工具及材料销售。目前市值4.48亿元,

总结来说,公司的估值水平较行业内低,且业绩稳定,盈利能力较好,较有成长性。未来受益于新加坡物流业的扩张。

(评分为0-10,10最好,0最差,点评仅供参考,不构成任何投资建议)返回搜狐,查看更加多